時光匆匆,走完電子支付元年,邁向金融科技元年,回顧近2年電子支付市場的國際楷模無疑是丹麥與瑞典,丹麥宣布「無現金社會」成為話題,紙鈔與零錢將被徹底取代。另外,透過數位支付,政府也更能掌握各項金流及稅收的來龍去脈,讓稅務系統運作更優化有效率。

瑞典2014年相對於2009年其流通現金減少22%,僅剩下832億克朗,成為全球電子貨幣最普及的國家,在2015年時僅有20%的消費活動付現,遠低於全球平均的75%;同時也因半數銀行分行不保留現金,不接受現金存款,讓銀行搶案大幅減少。

電子支付的使用能帶動經濟成長

整理過往的文獻與研究,電子支付占比提升帶來4個面向的價值:

1、提高效率以及減少處理成本。

以印度研究為例,與民眾提領現金消費相比,如果使用金融卡,銀行處理的成本僅需1/10,且現金是一種成本較高、效率較低的支付方式。

2、刺激經濟成長。

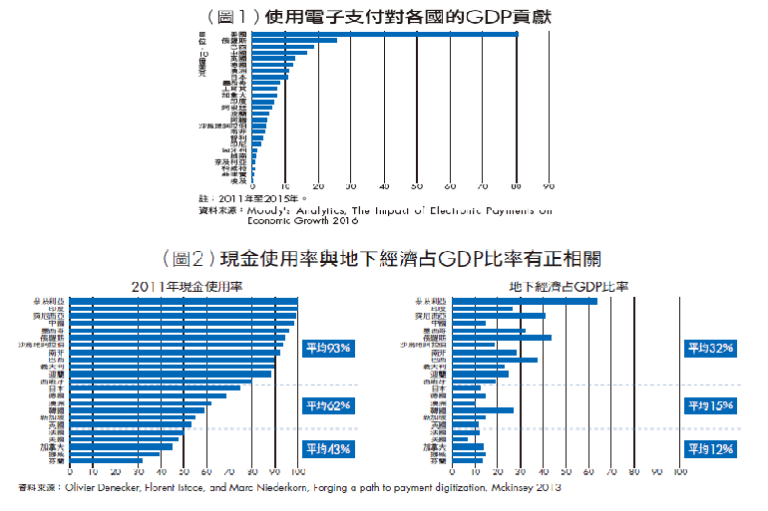

根據Moody's針對56個國家進行的研究顯示,擴大電子支付的使用能刺激民間消費,進而帶動經濟成長(詳見圖1)。

3、提升金融透明度。

經濟學家FriedrichSchneider的研究指出,越普遍採用電子支付的國家,其地下經濟的規模越小,假設能平均每年增加10%的電子支付使用,連續4年後,就可縮小5%的地下經濟規模;McKinsey的研究報告也顯示,現金使用率與地下經濟占GDP比率有正相關(詳見圖2)。

4、減少犯罪等其他社會效益。

以瑞典為例,隨著現金使用率的大幅降低,犯罪率也隨之下降。

影響各國電子支付發展原因眾多

不可免俗的,在網路上搜尋電子支付相關的文章或報導時,十之八九可觀察到新聞工作者、學者、業界人士或立法機構比較亞洲鄰近各國的電子支付占比,質疑國內發展之落後;然而,客觀而言,電子支付是否為先進已開發國家的象徵,仍然是一個問號。以肯亞為例,該國在2007年推出M-PESA行動支付制度後,其國人有高達89%熟悉行動支付;而在許多海島或沙漠國家,其地理環境限制導致民眾使用實體金融服務的不便下,也都可觀察到金融數位化程度、電子支付比例高的類似現象;換言之,一個國家社會經濟發展與地理環境限制都是影響電子支付發展的重要因素。

再以中國大陸為例,隨處可見的支付寶、微信掃碼支付乃與該國的電子商務發展密不可分,電子商務的資訊技術在中國大陸經濟崛起的過程中相對成熟,而其城鄉發展差距大的特色則造就了對電子商務依賴度高,支付寶、財付通這類解決C2C商譽問題而提供價金保管的第三方支付模式順勢發展茁壯,且發展初期對實名驗證的要求較不嚴謹,因而成為一般大眾簡便申請、註冊、使用的支付工具。

2012年,中國大陸當時的第三方支付龍頭支付寶以O2O的技術透過「條碼支付」在實體商戶完成支付,並同時提供微型商戶用智慧型手機即可完成的低成本收款服務,此後,電子支付占比快速提升,而其競爭對手財付通也以其集團下的社群溝通App「微信」為媒介,發展出「微信支付」,並迅速導入至各線城市中,憑藉其行銷資源與低成本導入的優勢,推展力度更甚於支付組織銀聯及銀行業者。

從技術的觀點而言,條碼支付的技術門檻並非高不可攀,國內最普遍的社群溝通App「LINE」即與中國信託商業銀行合作,將旗下之「LINEPay」條碼支付服務導入到2大便利超商:統一超商及全家便利商店中;藉由此類新興支付的合作經驗與觀察,不難發現國內電子支付的推展其障礙點不在於技術,而另有其因。

台灣推展電子支付面臨3障礙

台灣的信用卡發卡量超過4,000萬張,且智慧型手機滲透率超過8成,其發展歷程與中國大陸差異大,反倒與西方國家較為相似,在絕大多數民眾已經具有進行電子支付的條件下,提升電子支付消費占比的關鍵應在於商戶端,商戶導入電子支付有3大障礙點:賦稅成本、設備導入成本、交易手續費。

障礙點1:賦稅成本。

微型或個人商戶的規模小且經營狀態較不穩定,導入電子支付後所有交易資訊都將透明揭露予政府稅務機構,是台灣微型商戶不願採用電子支付之主因。韓國的經驗相當值得參考:商家和消費者接受與使用卡片支付皆會獲得獎勵,韓國增值稅率(VAT)為10%,若使用信用卡,商家可獲得1%的租稅減免;此外,年銷售額超過18,000美元的企業與商家,規定必須接受使用支付卡,否則處以罰金。各國的賦稅政策不同,小規模營業人稅率本已不高,租稅獎勵輔以積極宣導,將是電子支付大規模推廣至微型商戶的第一要件。

障礙點2:設備導入成本。

一般來說商戶要導入電子支付有2類收款路徑選擇,一是與信用卡或電子票證之收單機構合作成為其特約商店,提供客戶「刷卡支付服務」,商戶申請此項服務須向收單機構租用端末設備(即POS刷卡機),金管會為了避免商戶需要租用多台刷卡機,故請銀行公會擬定「金融機構整合電子收付端末設備注意事項」,未來各收單業者可以通則的方式依循規範整併端末設備;端末設備整併後雖有利於商戶的擺設陳列,但特約商店仍需至少租用一台端末設備,此項措施對於提升電子支付滲透率效益實屬有限。

另一種更有機會滲透現金支付市場的設備,是透過收銀機整合用以掃描條碼的光槍,或透過智慧型裝置的App電子錢包收付款應用程式,提供客戶「O2O條碼支付服務」。針對條碼支付,市場上已有許多提供收銀機軟硬體服務的資訊服務業者,在積極協助商戶串接電子錢包(GOMAJI、Pi、街口),惟收銀機改版的費用多在萬元以上;而《電子支付機構管理條例》實施後,亦已開放代收付業者(如GOMAJI電子錢包)、電子支付機構(如歐付寶電子錢包)提供O2O收款服務,業者多以贊助行銷活動鼓勵商戶加入合作,此類支付服務之設備成本則已趨近於0,然而在O2O電子錢包在市場機制不如信用卡成熟的情況下,各電子錢包業者服務費率殺價競爭、高額補貼消費者、壁壘分明各自經營會員的競爭態勢,反而可能局限條碼支付提升滲透的機會。

障礙點3:手續費成本。

支付生態系包含了收單機構、轉接機構、清算機構、發卡機構、信用卡國際組織、電子錢包代收付機構等。各機構皆有其業務經營成本需要分攤,服務手續費率因應而生。商戶使用信用卡收單服務,付給收單機構之手續費約為交易金額的2%∼3%,若使用前述的電子錢包業者提供的收款服務,除了設定費外,一般也須負擔與信用卡收單手續費率相當之服務費。觀察公用事業費、有線電視費、大樓管理費等無須實體設備且稅率明確的繳費業務,仍有相當高的比例是透過超商代收完成繳費可知,手續費率看似不高,但對於非以獲利為目的之公用事業、大樓管理費、公立醫院掛號費而言,仍為經營者難以承受之成本負擔。

短期而言,手續費的降低仰賴支付流程各節點機構的通力合作,主管機關的政策與國內轉接暨清算機構例如聯卡中心的支持,更有機會在降低手續費成本的同時,兼顧民眾仍可透過各銀行信用卡支付的便利性。以目前國內的信用卡線上交易規則而言,跨銀行交易皆需透過轉接中心並支付發卡行1.55%的手續費用,若線上交易有機會比照前文提到的「整合收單設備辦法」,允許各銀行共用同一收單機構的線上交易收單付費閘道,以「多收單機構網路收單併機」的模式,開放商戶與一收單機構合作後,即可自行與各銀行議定手續費率,將更有助於市場的公平競爭,進而為商戶及民眾創造出更優質的金融服務。

區塊鏈技術未來將改變支付產業

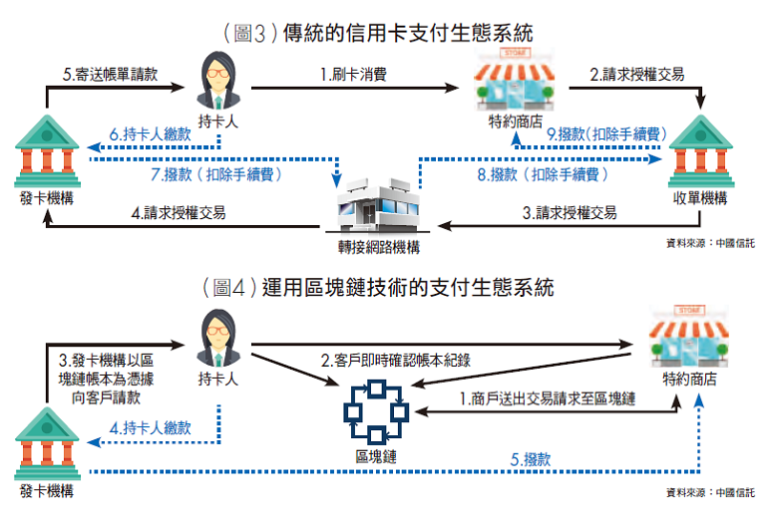

長期而言,我們則必須關注區塊鏈的技術對支付產業的衝擊,區塊鏈具有不可修改及去中心化的特色,應用於支付領域有助於降低支付節點。傳統的信用卡支付生態系統(詳見圖3),交易過程中的發卡機構、轉接網路機構、收單機構都會收取交易手續費。

運用區塊鏈技術的支付生態系統(詳見圖4),減少了轉接網路機構及收單機構,商戶及發卡機構共同加入底層區塊鏈中,交易發生當下商戶送出交易請求至區塊鏈,並經由客戶即時確認帳本紀錄,發卡機構並以區塊鏈帳本為憑據向客戶請款。看似簡單的生態環境卻有複雜的機制有待建立,當中包括交易爭議的處理、加入區塊鏈的機制、交易媒介(例如卡片或智慧型手機)的發行、交易時身分驗證機制等。而這樣的機制已在許多設有金融監理沙盒制度的國家試行、實驗。

台灣擁有推動創新發展的條件與歷史,自高科技產業中許多技術已建立了領導地位可知,政府機關並不吝於制定鼓勵創新的政策與獎勵措施,相信主管機關也認同透過有效的支付系統管理,有助於推動經濟成長與社會進步。從國際經驗可知,唯有政府機關跨部門和金融機構、公會組織協力合作,方能共同創造及推廣完善的電子支付環境,以提供消費者兼具效率與安全的支付方式,創造更多的消費者剩餘,落實普惠金融,進而提升國家競爭力。(作者為中國信託商業銀行執行副總經理,本文經台灣銀行家雜誌授權刊載)