近期公告的美國總體經濟數據,出現就業數據轉強徵兆,服務業ISM採購經理人指數亦連續上升,舒緩美國總體經濟硬著陸的風險,加上國際原油價格高檔震盪,大宗商品原物料CRB走升,大大降低美國聯準會11月利率決策會議再度降息兩碼的機率。

美股道瓊指數再創新高,科技類股指數,那斯達克指數與費半指數連袂走升,帶動台股維持自8月以來的持續反彈的型態。

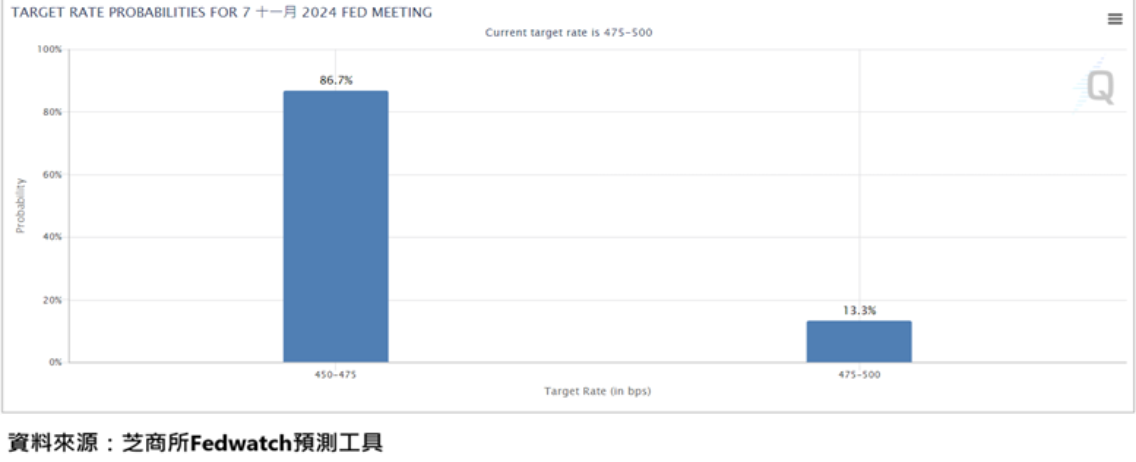

根據10月9日,芝商所FedWatch工具顯示,11月Fed利率決策會降息一碼的機率已提高至86.7%,維持聯邦基金利率不變機率13.3%,市場高度預期Fed年底之前,將採溫和、緩步調降利率動作。

就業數據出現轉強徵兆,降低Fed連續快速降息的急迫性

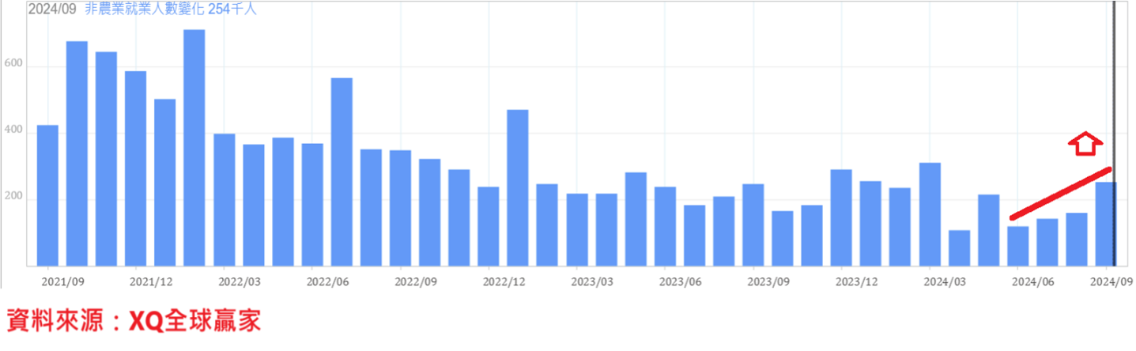

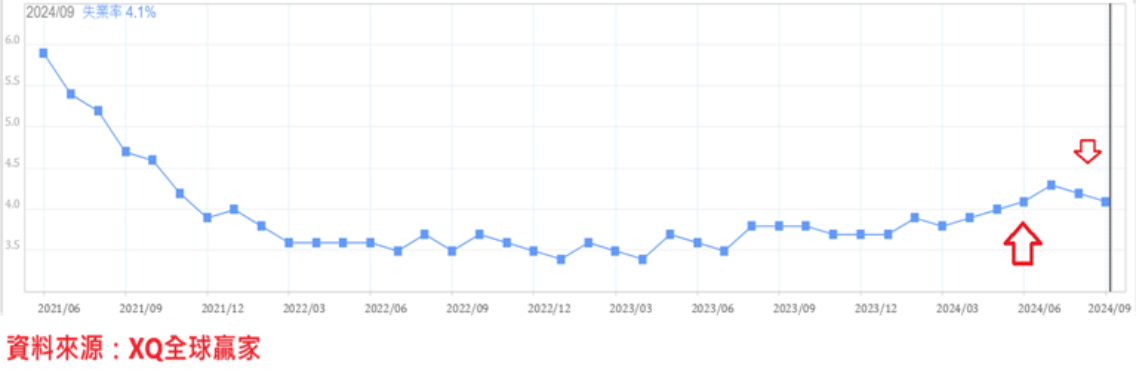

9月非農新增就業人口25.4萬人,遠高於市場預期的14.7萬人,且8月修正後數據自14.2萬上修至15.9萬人,隱含近3個月新增非農業就業人口數成長動能出現增強趨勢。9月失業率自8月的4.2%,下降至4.1%,連續2個月小幅下降,隱含就業市場並未持續轉弱。

8月平均每小時薪資年增4.0%,高於市場預期的3.8%,高於8月的3.9%; 美國8月平均每小時薪資月增率0.4%,高於預期的0.3%,但低於8月的0.5%。9月每小時薪資年增率雖小幅上升,但仍維持自2022年3月的年增5.92%之後的下降趨勢,並未明顯改變,顯示工資上漲壓力維持舒緩情勢不變。

9月新增非農業就業人口數遠高於市場預期,且失業率連續2個月下降,顯示美國就業市場過去3個月並未明顯轉弱,且出現回穩現象,舒緩美國總體經濟大幅收縮的風險,也降低Fed連續快速降息的急迫性。

服務業ISM採購經理人指數連續上升,有效舒緩美國總體經濟衰退危機

整體服務業產值佔美國GDP比重超過八成,美國9月ISM服務業指數自8月的51.5,上升至54.9,創2023年2月後最高點,6月的48.8創2021年9月後的最低點,一度造成市場對美國總體經濟可能陷入大幅度收縮的疑慮,ISM服務業指數與ISM製造業指數若同步跌落代表景氣擴張與收縮臨界點50以下,美國總體經濟走向收縮危機將相當嚴重。9月ISM服務業指數不僅維持在代表景氣擴張的50以上,更創2023年2月後的最高點,有效舒緩美國總體經濟衰退危機,降低Fed快速大幅降息的急迫性。

美9月ISM製造業採購經理人指數與8月的47.2持平,連續6個月回落代表景氣收縮的50以下,過去連續23個月,僅有1個月高於代表景氣擴張的50以上,顯示美國製造業景氣衰退危機仍相當沉重,近期國際原油價格因中東地緣政治風險,造成大宗商品原物料價格對通膨造成的壓力疑慮提高,是否造成全球通膨壓力再起,值得持續追蹤。

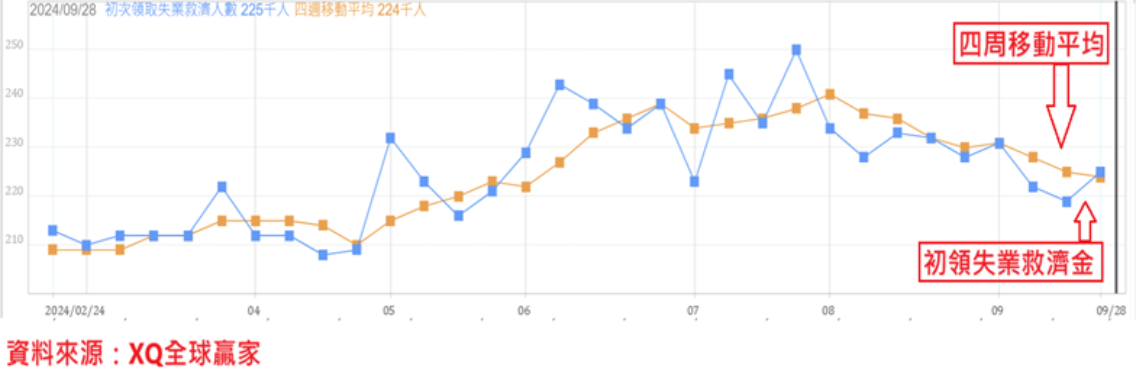

截至9月28日止的美國單周初領失業救濟金人數小幅上升至22.5萬人,初領失業救濟金四周移動平均數自前周的22.5萬人,下降至22.4萬人,創2024年6月上旬後最低點。連續請領失業救濟金人數自前周的182.7萬人,微幅下降至182.6萬人。

從單周即四周移動平均初領失業救濟金人數觀察,顯示就業市場並未明顯轉弱,舒緩美國總體經濟陷入衰退疑慮,Fed連續快速降息的急迫性降低。

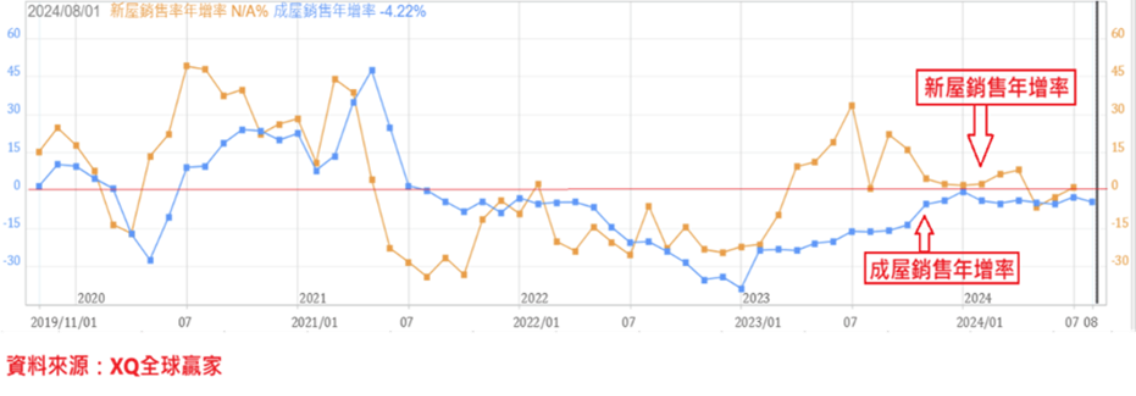

房市景氣成交量嚴重收縮,房貸需求持續萎縮

占整體房市成交量約85%的美國8月成屋銷售年率戶數,下降至386萬戶,月減2.5%,創2023年10月後最低點,年減4.22%,連續36個月呈現衰退。8月成屋房價中位數41.67萬美元,較7月的42.14萬美元,小幅下跌1.1%,連續兩個月小幅下跌,房價依舊呈現穩中透堅走勢,成交量依舊冷清,房價仍在歷史最高點附近。近期成屋房價中位數呈現緩步下降,但仍處於長期高檔區的房貸利率,導致房市景氣成交量嚴重收縮,整體房市景氣冷清,成為房地產與眾多周邊產業景氣,甚至總體經濟擴張的隱憂。

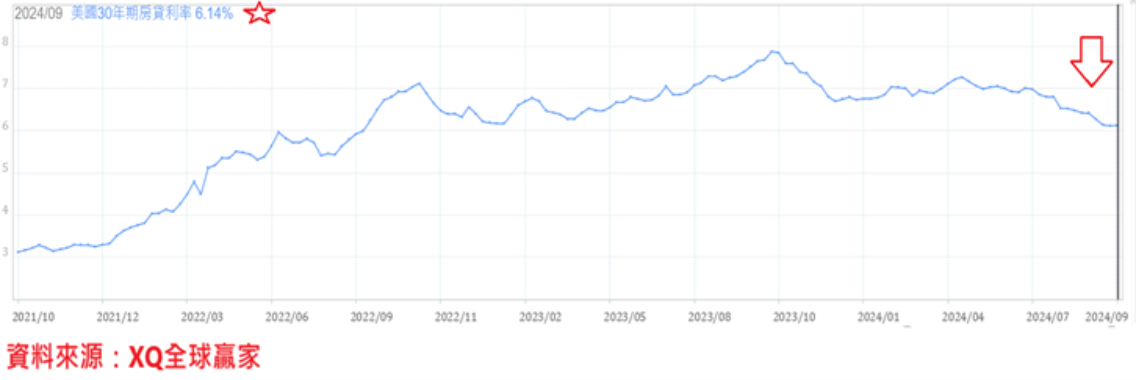

2023年10月美國30年房貸利率最高點7.9%,2023年底降至6.71%,2024年4月一度反彈至7.29%,隨長年期公債殖利率自高檔滑落,30年房貸利率8月上旬下降至6.55%,8月下旬持續下降至6.43%,9月中下旬進一步下降至6.13%,創2022年9月後最低點,顯示銷售量陷入長期低迷的房市,導致代表長年期資金需求的房貸需求持續萎縮。

30年房貸利率雖已呈現下降趨勢,但仍位居長期相對高檔區,房貸資金需求弱化,房貸利率持續看跌,緩步下降趨勢不變。

近期美國長年期公債殖利率,隨總體經濟數據公布優於預期而反彈,但長期下降趨勢仍未改變,代表長年期資金供給與需求力量強弱的30年期房貸利率,並未隨長年期公債殖利率上揚而上升,顯示房市成交量冷清,導致金融機構長期性資金需求偏弱,長年期公債或投資等級公司債需求,將隨殖利率反彈(債券價格跌)而轉強,優質債券殖利率上檔空間應不大,反而是投資者逢殖利率反彈,加碼固定收益資產的另一次機會,相對而言,逢指數高檔應持續降低營運數據弱勢的股權資產。